炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

硅谷观察/郑峻

这一天终于还是来了。一代股神宣布退隐,一个时代画上了终点。以后不会再有巴菲特股东大会,也不会再有巴菲特致股东信了。

一代股神宣告退隐

本周,投资家沃伦·巴菲特(Warren Buffett)在伯克希尔哈撒韦(Berkshire Hathaway)的年度股东信中正式宣布退休。这象征着95岁的投资家对自己传奇投资生涯的告别。他在信件中写道:“我将安静下来,不会再撰写年度报告,也不再在股东大会上喋喋不休。”

巴菲特是在今年5月股东大会上宣布退休的,他将在年底将CEO职位交给接班人格雷格·阿贝尔(Greg Abel),自己继续担任董事长。或许老搭档芒格的去世,让巴菲特感到了前所未有的孤独。而且他也承认,自己已经明显感觉到了高龄衰老的影响。偶尔会失去身体平衡,有时候会想不起人名,阅读也变得困难。

标志性的巴菲特股东大会将就此终结。没有了巴菲特坐在台上发表“奥马哈神谕”,还会有数以万计的投资者从世界各地来到美国中部的奥马哈参加伯克希尔股东大会吗?而下一份年度股东信也将由阿贝尔发布。

巴菲特给继任者阿贝尔留出了足够的弹药。第三季度末,伯克希尔的现金及等价物储备再创新高,达到3580亿美元。一些分析师认为,这是巴菲特退休的战略选择,他有意让阿贝尔来做出重大的收购决策。

虽然巴菲特对于阿贝尔给予了很高评价,在股东信中重申自己对他领导能力的信任。但在巴菲特宣布退休后,伯克希尔哈撒韦公司股价出现下滑。这显然是因为“巴菲特溢价”的缩水——此前投资者因这位董事长的存在而愿意为伯克希尔股票支付更高价格。

不过,巴菲特并没有完全放手。此外,他表示自己依然保持有大量的伯克希尔A类股票,直至股东们对阿贝尔完全信任。这显然是对股东的一种安抚。他还承诺继续与股东保持联系,同时加速慈善捐赠——他计划将1490亿美元的伯克希尔股票逐步捐出。

只投懂的行业公司

巴菲特的告别,这不仅仅是个人谢幕,更是价值投资时代的转折点。巴菲特的辉煌无需赘述。从11岁买第一支股票,到将一家濒临破产的纺织厂改头换面,打造成市值超万亿美元的投资帝国,他的复合年化回报率高达20%,是标普500指数的两倍。

众所周知,巴菲特更青睐消费品、金融和保险等“护城河”深厚的公司,如可口可乐、喜诗糖果、美国运通、Geico,这些投资累计为伯克希尔带来数千亿美元回报。

在科技领域,巴菲特的故事更像一部戏剧:从顽固回避,到痛苦失败,再到逐步成功。他的科技投资生涯,不仅是个人成长的镜像,更是他投资哲学的演绎——“只投你懂的东西”,绝不轻易改变自己的哲学。

沃伦·巴菲特的投资哲学深受“证券分析之父”本杰明·格雷厄姆(Benjamin Graham)影响,后者强调“安全边际”和低估买入。格雷厄姆视股市为“投票机”,而非“称重机”,因此对高风险的科技股嗤之以鼻。1950年代,格雷厄姆拒绝投资Haloid公司(后来的施乐Xerox),因为其复印机技术“太不确定”。

巴菲特继承了这一谨慎:科技公司变化太快,难以预测现金流和竞争格局。巴菲特坚信,投资应基于“永恒真理”:公司如城堡,需宽阔护城河(品牌、成本优势、网络效应)。科技的“创造性破坏”(Schumpeter理论)让护城河易被颠覆——诺基亚的手机帝国被iPhone摧毁,柯达的胶卷被数码相机埋葬。

宁可错过也不盲目

巴菲特在投资领域宁愿“错过”,也不愿“搞砸”。这让他长期抵制科技类股,从IBM到英特尔到微软到苹果,错过了诸多科技大潮的造富神话。

1960年代,巴菲特接管伯克希尔时,科技股正处于萌芽期。IBM的计算机革命和贝尔实验室的晶体管发明,让科技成为“未来”。但巴菲特却视之为“赌场”——高估值、低分红、无“护城河”。在1970年代的股东信中,他写道:“我不会买我看不懂的公司,即使它们看起来很便宜。”

1970年代,他错过了芯片巨头英特尔的早期崛起:1971年,英特尔IPO时股价仅23美元,巴菲特却选择投资华盛顿邮报,持股后者12年带来了10倍回报率,虽然以投资角度已经非常成功,但远不及英特尔的万倍增长。

1980年代,个人电脑革命兴起。微软的MS-DOS几乎主导了软件市场。巴菲特的朋友比尔·盖茨从1991年开始,前后至少三次劝他买入微软股票,但他却婉拒了好意:“我对软件一无所知,连打字都不会,怎么懂软件行业呢?”后来盖茨成为了全球首富。巴菲特却表示,“我不后悔错过微软,因为我真的不懂。”

1990年代后期,互联网泡沫膨胀。网景浏览器和亚马逊的在线书店风靡一时。巴菲特又一次抵制了高回报的诱惑,伯克希尔那时现金储备高达数百亿美元,却不肯碰纳斯达克。

市场越疯狂,股神越回避。巴菲特在1999年伯克希尔大会上解释说:“科技股让我想起赌场里的老虎机——偶尔赢大钱,但大多数时候是输家。” 他甚至发表文章,公开嘲讽投资网络股“像疯子一样追逐泡沫”。

巴菲特的抵制态度或许源自于他对互联网的不信任。直到2019年巴菲特还表示,“网络会给人类带来真实的威胁,我宁愿生活在没有网络的世界。问题在于它是移动的,是不可预测的,疯狂的人和组织甚至政府所拥有的工具,都很危险。”

嘲讽股神已经过时

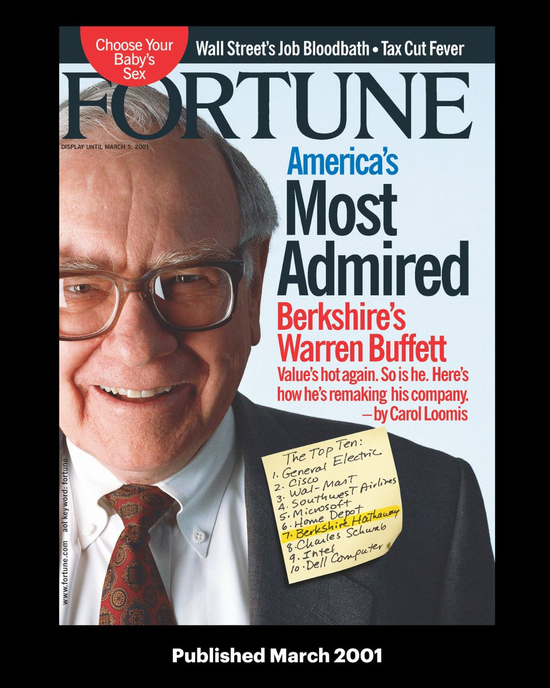

巴菲特的这种保守,也曾经引发了诸多质疑和嘲讽。在网络股泡沫的最高峰,《巴伦周刊》、《财富》等杂志相继发表文章,嘲讽股神已经过时了,文章公开批评巴菲特的投资业绩,认为其策略“过于保守”,“失去了神圣的投资触感”。

当时科技类股狂飙,让巴菲特投资回报相形见绌,1999年伯克希尔业绩落后标普500指数整整20个百分点,纳斯达克更是飙升了85%。看起来,巴菲特的投资哲学已经跟不上时代了。

但没过多久,网络股泡沫破灭,伯克希尔却强势增长50%,让此前疯狂的市场更加相信股神的智慧。《价值投资》在2001年初发表文章,表示对巴菲特“膜拜再膜拜”(Admired-Again and Again) ,《财富》杂志再次盛赞巴菲特是“最受推崇的”投资家。

这段“禁区”时期,奠定了巴菲特对科技行业的“恐惧与尊重”——恐惧不确定,尊重创新潜力。巴菲特并不是顽固不化,他也会反思,也会承认自己的错误。

近年来,他多次公开承认,自己因为不懂科技,而错过了投资微软、谷歌和亚马逊的早期机会。他在2017年股东信中承认:“如果我早点懂了搜索和电商,或许伯克希尔会更富有。”2023年他又再次表示,“错过微软是我的最大失误之一,但这是在我的能力圈外。”

尽管巴菲特依然看不懂科技,但他愿意去采纳别人的建议,去改变对科技行业的态度,用消费行业的视角去看待科技领域。

过去十多年,巴菲特在伙伴芒格和助手们的影响下,渐入科技门径。开始视某些科技公司为“消费品牌”——护城河不在代码,而在用户忠诚。他先后投资了数家科技公司,有失败试水,也有稳健投资,更有惊喜回报。

投IBM马失前蹄

2011年,巴菲特终于走出了第一步,买入IBM股票,总额约100亿美元,占伯克希尔仓位10%。 为什么选择IBM?巴菲特视其为“老派科技”:企业服务(如云计算前身的主机业务)稳定,分红可靠,年化回报10%。他比喻IBM如“雪球”——服务合同滚雪球般增长,用户黏性高。

但现实很残酷,股神看错了。巴菲特低估了竞争:他以为IBM的“护城河”永恒,却忽略了软件即服务(SaaS)的颠覆。IBM当时正面临云转型挑战:亚马逊AWS和微软Azure抢占市场,IBM的硬件业务衰退。2012-2016年,IBM营收连年下滑5%,利润率从20%降至10%。

巴菲特承认错误,从2017年开始减持IBM,至2018年全数清仓,这笔试水投资亏损约50亿美元。巴菲特在2017年股东信中自嘲:“IBM像我年轻时的汽车销售员——承诺多,交付少。” 这暴露了他的盲点:科技非静态,需持续创新。IBM的失败,让他更谨慎,却也激发反思——或许科技股也能有“消费品”属性?

失败铸就成长。巴菲特不讳言错误:“失败是最好的老师。” IBM的教训尤深:科技投资需“懂未来”,而非只看当下现金流。这段低谷,让他从“回避”转向“选择性拥抱”。

正是在这一理念的引导下,巴菲特在2016年开始持续巨资买入苹果股票,一度持股1700亿美元。 尽管后续持续过半,但仍然是伯克希尔的最大单一持股,占据投资组合的近四分之一。这笔投资带来了1200亿美元的回报,成为了伯克希尔公司史上最盈利投资。

为何成功?巴菲特不视苹果为“科技”,而是“消费品帝国”。iPhone的生态锁住10亿用户,品牌忠诚如可口可乐。 他赞苹果CEO蒂姆·库克(Tim Cook):“像消费公司,科技在后台。” 苹果的定价权(iPhone溢价50%)和现金牛(服务业务年增20%)完美契合价值投资的标准。而且,库克听取巴菲特的建议,在过去十年累计投入了7000亿美元回购股票,推动苹果股价持续走高。

令人惊讶的是,从去年开始巴菲特大幅减持苹果,套现了超1000亿美元,但仍然保留了核心仓位。这并不是因为巴菲特对苹果或者库克有成见。他解释称,减持是出于税收考虑,希望锁定低税收益。

亚马逊两道护城河

他投资亚马逊也是出于相同的理念。2019年伯克希尔买入亚马逊股票17亿美元。投资六年时间,伯克希尔得到了250%的回报。这被外界认为是巴菲特弥补当初错过亚马逊的错误。

但巴菲特后来坦率承认:“投资亚马逊是Todd Combs和Ted Weschler(巴菲特的两位副手)推动的。但我很高兴他们买了。亚马逊像可口可乐一样,是一家消费品公司。”

亚马逊有什么吸引巴菲特?亚马逊的电商业务无人可及。在美国市场占有率超过四成,Prime会员黏性高,物流优势更是竞争对手望尘莫及。巴菲特赞贝索斯打造“永不衰的城堡”。

此外,云计算已经成为了“数字公用事业“,而亚马逊的AWS市场占有率第一,完美符合“护城河”理念。虽然AWS在亚马逊的总营收占比并不高,但却贡献了超过七成的运营利润。

虽然巴菲特依旧看不懂科技浪潮,但他却愿意接受副手的建议,做出顺应潮流的改变。近年来,伯克希尔在巴菲特助手的推动下,进行了数笔快进快出的科技领域投资,在2020年参与了云数据公司Snowflake的IPO交易,只是半年之后就尽数抛售,回报超过70%,又是一笔成功的投资。

巴菲特并不会独揽功劳。他再次坦率承认,“我从不买我不理解的科技成长股。但 Todd 和 Ted 懂。这次投资正是他们带来的。”虽然是副手的投资眼光,但投资最终还是要巴菲特亲自批准,说明他认可这家公司在数据基础设施中的战略地位。

或许巴菲特并不理解Snowflake,但他应该偏好这种“长期不可替代的基础设施式业务”。Snowflake 的定位不是普通 SaaS,而是云数据层。它让企业能够在 AWS、Azure、Google Cloud 之间自由存放、交换海量数据。而且客户迁移成本极高,符合巴菲特的护城河理念。

投比亚迪却避特斯拉

当然,巴菲特在科技领域的最成功投资案例还有比亚迪。早在2008年,伯克希尔投资2.32亿美元,获得中国电池科技公司比亚迪10%股权。 巴菲特坦言,这是芒格推动的投资,自己完全相信老搭档。

2008 年,全球尚未进入电动车爆发期。但芒格认为电动车与电池是跨周期的基础技术,而比亚迪在:电池化学体系、生产成本和垂直整合能力方面都有重大优势。“超强制造能力”更被认为是关键护城河。芒格盛赞说:“比亚迪是一家能够以极低成本,把复杂技术规模化的企业。”

当然,巴菲特投资的光环也给比亚迪带来了巨大的知名度,推动了这家当时还很年轻的公司获得了更多的关注和资本支持,从而逐渐成为目前的全球第一大新能源车制造商。

从2022年开始到今年年初,伯克希尔持续抛售了比亚迪的股份,结束了长达17年的投资。这笔投资带来了超过四十倍的回报,被认为是伯克希尔在科技领域的最耀眼投资。

投资比亚迪,却不碰特斯拉?这也是近年来外界对巴菲特的一大质疑。马斯克甚至公开喊话巴菲特应该看看特斯拉,巴菲特却始终拒绝投资。

这不是巴菲特对马斯克有个人成见,他和芒格多次公开赞赏马斯克“成功是因为做了很多我们永远不会做的冒险决定”。但巴菲特的投资哲学从未为某一家公司改变,即便那家公司是特斯拉。

的确,马斯克和巴菲特芒格是完全不同的类型,特斯拉也不符合巴菲特的投资理念。巴菲特追求保守、可预测、稳健增长;而马斯克偏爱激进赌注、超前投资、颠覆式策略。此外,特斯拉多数年份的估值水平极高,以未来长期高增长作为前提。但巴菲特投资的基础是可确定性的现金流,而非高速成长叙事。

而且,巴菲特对汽车行业有着相当悲观的预期,认为这是最没有护城河的行业,根本不看好一家公司的增长前景。他曾总结汽车业百年史:过去两千多家美国汽车公司,最终只剩三家仍在市场上挣扎,而电动车只是“行业的新一轮淘汰赛”。

AI时代依旧冷静

在科技行业进入AI时代之后,资本市场疯狂涌入,诸多AI芯片与云服务公司股价暴涨,英伟达一跃成为全球市值最高企业。但在所有人都为AI疯狂的时候,巴菲特还是一如既往地保持谨慎和冷静,没有参与眼下的AI热潮。

虽然盖茨再次向巴菲特展示了生成式AI的潜力,但巴菲特依然认为自己需要坚守投资原则。他解释说,“AI 不会改变投资中最重要的因素:你必须在价值低于价格时买进。我不知道这些 AI 公司的价值是多少。”而且,就像当年对互联网一样,巴菲特对AI的风险保持着警惕,将其比喻为“核武器级别的影响”,需要加强政府监管。

过去六十多年,全球科技浪潮不断改变,不断有新的企业引领行业乃至世界,“奥马哈的先知”却始终处于不败之地。或许在巴菲特退休之后,他的接班人会进入AI领域大举投资;又或许如一些空头所警告的那样,AI行业的泡沫会有破灭风险。那只有时间能够验证。

股神则已经退出江湖,只留下一段神话。投资如人生,耐心胜于天才,谦逊胜于贪婪。

发表评论

2025-11-14 09:09:59回复

2025-11-14 19:41:27回复

2025-11-14 20:02:40回复

2025-11-14 14:06:45回复