农牧渔板块今日(12月10日)逆市拉升,全市场唯一农牧渔ETF(159275)开盘后迅速拉升翻红,盘中场内价格最高涨幅达到0.51%,截至发稿,涨0.31%。

成份股方面,种子、养殖、水产等板块部分个股涨幅居前。截至发稿,罗牛山涨停,神农种业大涨超10%,海南橡胶涨超3%,圣农发展、天马科技双双跟涨超2%。

有机构指出,当前市场的观望情绪反而可能带来较好的配置窗口。二级市场此前普遍预期行业盈利期可达16个月左右,因此阶段性猪价深跌并未引发产能快速去化。在行业成本差异仍较明显的环境下,产能去化将是一个渐进过程,高成本主体将率先退出。周期下行阶段,养殖成本与企业现金流成为核心竞争要素。本轮周期有望推动养殖行业竞争格局优化,具备成本与现金流优势的企业未来有望享有更长的盈利期。

估值方面,当前农牧渔板块估值水平仍处相对低位,当前或为板块较好配置时机。数据显示,截至昨日(12月9日)收盘,全市场“含猪量”最高农牧渔ETF(159275)标的指数中证全指农牧渔指数市净率为2.48倍,位于近10年来21.48%分位点的低位,中长期配置性价比凸显。

展望后市,华西证券认为,生猪养殖行业亏损下的主动去产能已开启。且近几个月一直在推进生猪行业反内卷相关举措,中长期来看国内生猪价格中枢有望抬升。未来生猪行业发展“提质增效”或是主要趋势,落后产能或将逐步出清,成本低财务状况好的优质产能市占率或将进一步提升。

太平洋证券指出,自6月份以来,相关部门密集召开会议释放减产能的明确政策信号,政策方面值得重点关注。我国养猪业目前面临着“市场价格下跌+疫情风险上升+政策引导”的三重压力,行业去产能动力预计将逐渐增强。目前,大多数养殖上市公司头均市值(对应2025年预估出栏量)仍处于历史底部区间,距离历史均值有较大上升空间,长期投资价值凸显。

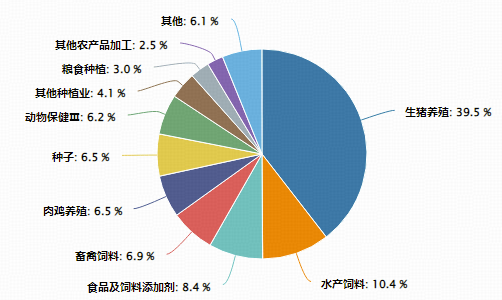

一键布局猪周期反转,重点关注全市场唯一农牧渔ETF(159275)。根据中证指数公司统计,农牧渔ETF(159275)被动跟踪中证全指农牧渔指数,权重股包括牧原股份、温氏股份等生猪养殖行业龙头个股,亦覆盖饲料、粮食种植、动保等农牧渔产业链主要细分行业。场外投资者亦可通过农牧渔ETF联接基金(A类013471/C类013472)布局农牧渔板块。

数据来源:Wind,截至2025年10月末,行业分类依据为申万三级行业分类。

图片、数据来源:沪深交易所等,截至2025.12.10。

注:全市场唯一指唯一跟踪中证全指农牧渔指数的ETF。

风险提示:农牧渔ETF被动跟踪中证全指农牧渔指数,该指数基日为2004.12.31,发布于2016.12.12。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,华宝基金亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,农牧渔ETF风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资须谨慎。

发表评论

2025-12-10 22:53:23回复

2025-12-10 21:58:29回复

2025-12-10 23:30:20回复