TF期权即5年期国债期货期权,在期货交易中,合理确定TF期权保证金的计算与管理十分重要。保证金是投资者进行期权交易时,为确保履行合约义务而向交易所缴纳的资金。

TF期权保证金的计算方式通常由交易所制定。目前国内交易所主要采用基于风险价值(VaR)的方法。这种方法综合考虑了标的期货价格波动、期权合约剩余期限、期权的虚实程度等多种因素。以虚值期权为例,其保证金相对较低,因为虚值期权转化为实值期权并被行权的可能性较小,风险相对较低;而实值期权的保证金则相对较高,因为其被行权的可能性较大,风险也更高。

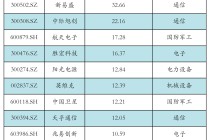

为了更直观地展示不同情况下TF期权保证金的差异,以下是一个简单的示例表格:

期权类型 虚实程度 大致保证金水平 看涨期权 实值 较高 看涨期权 虚值 较低 看跌期权 实值 较高 看跌期权 虚值 较低在TF期权保证金的管理方面,投资者需要密切关注保证金水平的变化。当市场行情波动剧烈时,标的期货价格大幅变动可能导致期权的风险状况发生改变,交易所会相应调整保证金比例。投资者应及时了解这些调整信息,确保账户内有足够的保证金,避免因保证金不足而被强制平仓。

要使TF期权保证金的计算与管理更加合理,交易所可以不断优化保证金计算模型。随着市场环境的变化和金融理论的发展,采用更先进的风险度量方法,更精准地评估期权的风险,从而确定更合理的保证金水平。同时,加强对投资者的风险教育也至关重要。投资者应充分了解TF期权保证金的计算原理和管理要求,根据自身的风险承受能力和投资目标,合理安排资金,控制持仓规模。此外,建立有效的风险预警机制也是提高保证金管理合理性的重要措施。当投资者账户的保证金水平接近或低于预警线时,及时通知投资者追加保证金或调整持仓,降低违约风险。

总之,TF期权保证金的计算与管理是一个复杂而重要的过程,需要交易所、投资者等各方共同努力,不断完善和优化,以保障期货市场的稳定运行和投资者的合法权益。

发表评论

2025-05-12 12:01:07回复

2025-05-12 21:37:55回复